金鉱株に投資して、より高いリターンを期待したい時に、レバレッジETFを利用すると効果的かもしれません。ここではレバレッジETF「ディレクション・デイリー・ゴールド・マイナーズ・ベア2倍(Direxion Daily Gold Miners Index Bear 2X Shares)(ティッカー:DUST)」を紹介します。

https://www.direxion.com/product/daily-gold-miners-bull-bear-2x-etfs

ディレクション・デイリー・ゴールド・ベア2倍は「NYSE Arca Gold Miners Index」の毎日のパフォーマンスと逆向きに、2倍の値動きをするように設計されたレバレッジETFです。そのため、金鉱株インデックスが値上がりするとDUSTは値下がりし、逆に金鉱株インデックスが値下がりするとDUSTは値上がりします。

DUSTにはもともとは3倍のレバレッジがかかっていましたが、2020年3月のコロナショック以降は2倍のレバレッジに抑えられました。

基本的な特徴

| 正式名称 | Direxion Daily Gold Miners Index Bear 2X Shares (ディレクション・デイリー・ゴールド・マイナーズ・インデックス・ベア2倍) |

| ティッカー | DUST |

| 経費率 | 1.07% |

| 配当利回り | 7.40% |

| 配当月 | 12月 |

| 投資対象 | 金鉱株 |

| ベンチマーク | Gold Miners Index (GDMNTR) |

| 価格 | 19.11(記事執筆時) 最新の価格は→ヤフーファイナンスを |

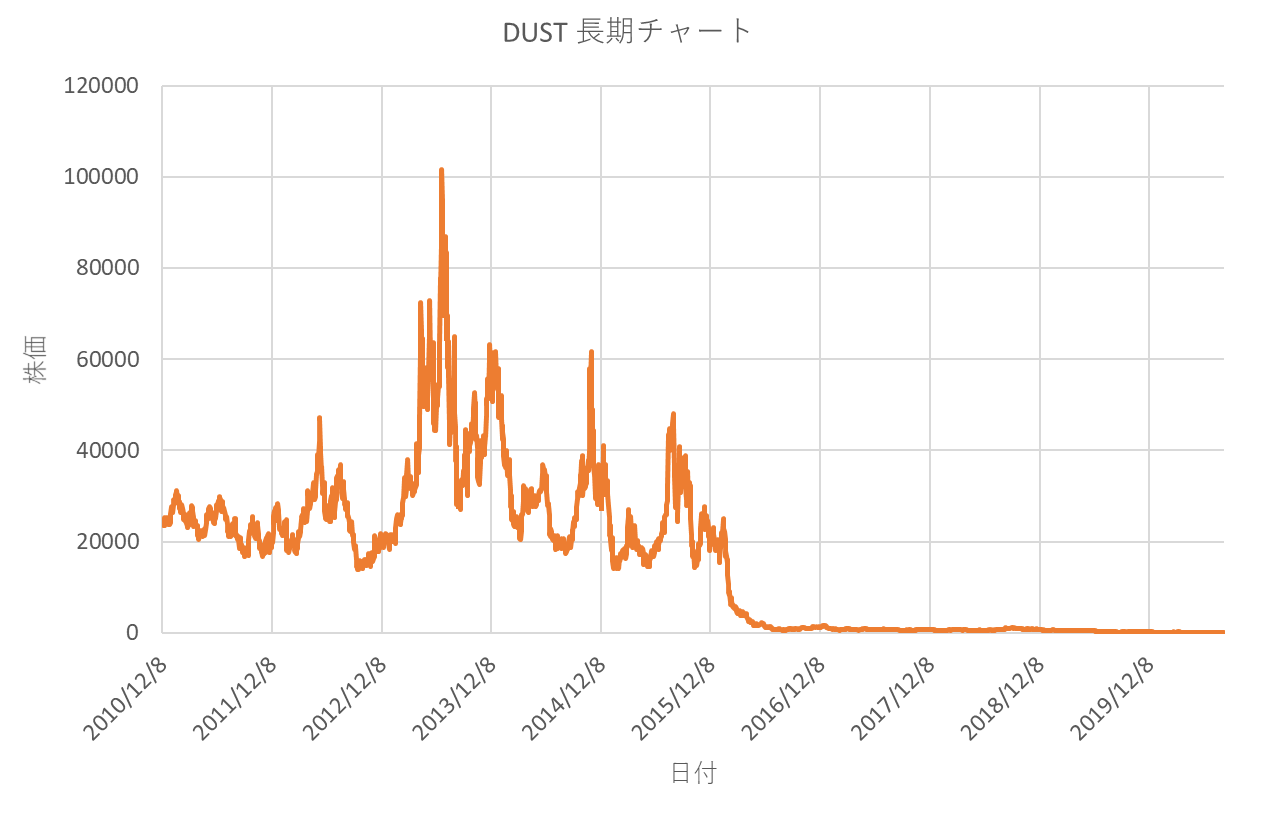

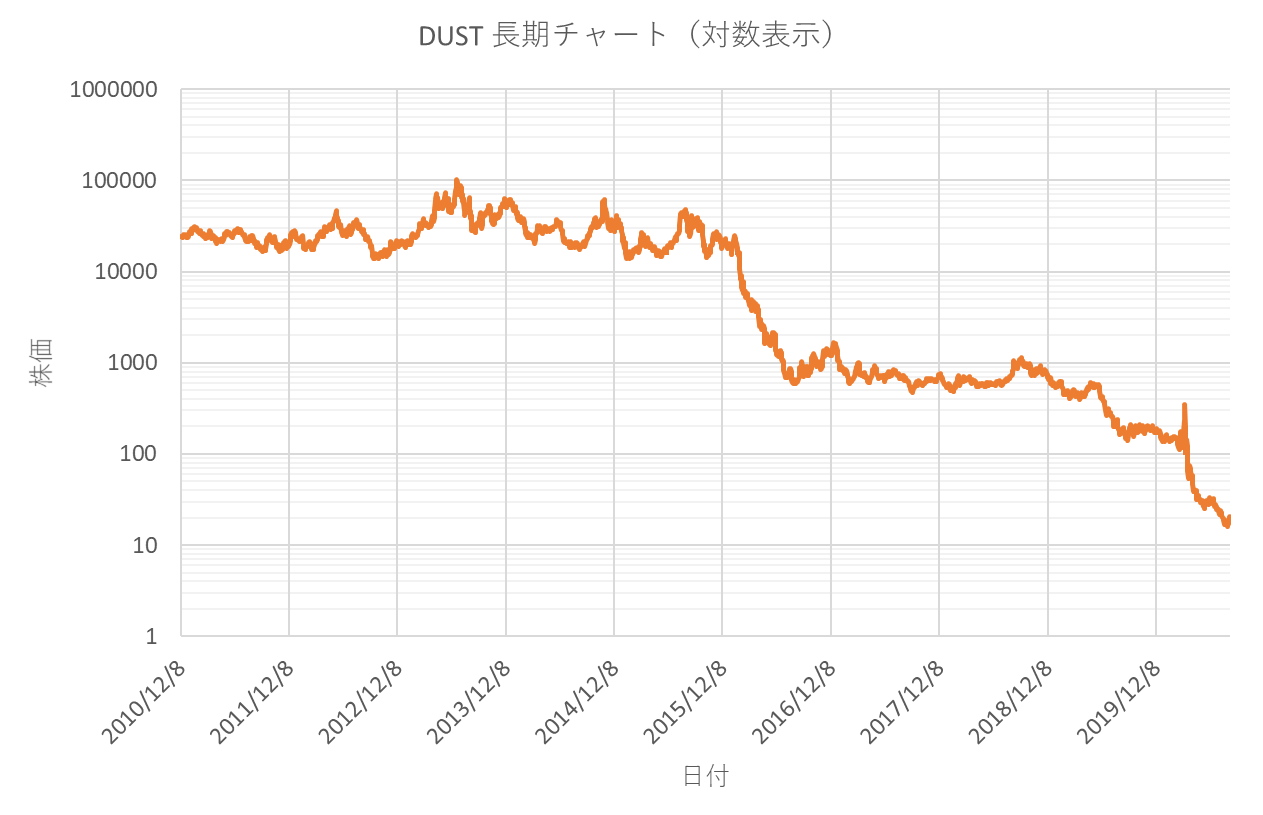

長期チャート

以下はDUSTの長期チャートです。DUSTは長期的に減価してしまっています。

DUSTのパフォーマンスがさえない理由は2つあります。

★DUSTのパフォーマンスがさえない理由

- 日々のリバランスで減価してしまった(レバレッジETF特有の問題)

- ここ数年の金鉱株は上昇トレンドである(ベアETFは値下がりする)

レバレッジ型ETFは「上がったら買い、下がったら売る」という順ばり戦略を自動的に実践している。順ばり戦略は株価が一本調子に動くときは有効だ。(中略)

現実には株価が一本調子で動くことは希で、普通は上下動を繰り返しながら推移する。そのため「上がったら買い、下がったら売る」という投資行動は結果的に「下手な売買」になりがちだ。

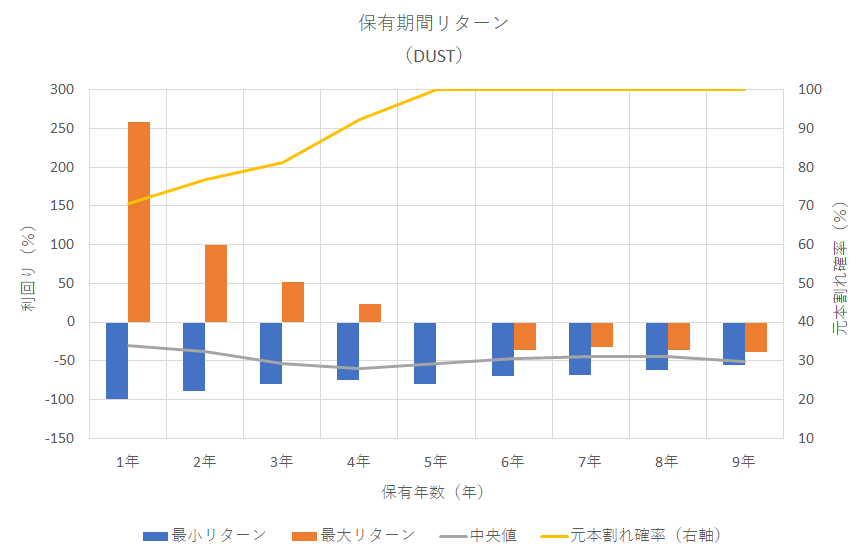

保有期間リターン

DUSTの保有期間リターンを求めてみました。

DUSTを1年間保有した時の最大リターンは+250%で、大きなリターンを期待できます。DUSTはベアETFですので、ゴールドの相場が崩れるタイミングで大きなリターンを生みます(例えば2013年など)。

一方でDUSTのリターン中央値は-30~-50%で、運用年数によらず常にマイナスです。過去のチャートの影響から、2年ほど保有しても+100%のリターンを得ることはできましたが、基本的には長く保有するほど期待利益は減ってしまいます。

DUSTの保有期間をもっと短くしたときの期待利回りも求めてみました。

| 保有日数 | 中央値 | 最大値 | 最小値 |

|---|---|---|---|

| 1日 | 0.999 | 1.453 | 0.532 |

| 3日 | 0.999 | 1.959 | 0.307 |

| 5日 | 0.992 | 2.865 | 0.379 |

| 10日 | 0.980 | 1.979 | 0.197 |

| 20日 | 0.970 | 2.319 | 0.112 |

DUSTを1日保有した時点で、期待できる利回りの中央値はマイナスです。高いリターンは期待できるものの、基本は負ける勝負だと個人的には感じます。

ゴールドが崩れる時に

政治的な理由からゴールドが売られると予想される時にDUSTを買うとよさそうですね。経済ニュースと市況をうまく絡めながら使わないと、単なるギャンブルになりそうです。

金鉱株を買ったときに少量だけDUSTを買うと、値下がり時のヘッジになるかもしれません。