ヴァンエック・ベクトル金鉱株ETF(GDX)の話題を紹介します。

VanEck Vectors Gold Miners ETF | VanEck

一般に、個別銘柄選びの難しいものはETFなどを通じてまとめて投資したほうが簡単です。金鉱株も個別銘柄選定よりもETFを選んだほうが簡単です(もちろん、超過利益を得るためには個別銘柄を選んだほうが良いです)。

なお、GDXは金融庁届け出済みのETFなので、国内のネット証券などで取引できます。

GDXの基本的な特徴

| 正式名称 | VanEck Vectors Gold Miners ETF (ヴァンエック・ベクトル金鉱株ETF) |

| ティッカー | GDX |

| 経費率 | 0.52% |

| 配当利回り | 0.24% |

| 配当月 | 12月 |

| 投資対象 | 金鉱株 |

| ベンチマーク | Gold Miners Index (GDMNTR) |

| 価格 | 42.94(記事執筆時) 最新の価格は→ヤフーファイナンスを |

| 純資産 | 99億ドル |

GDXは記事執筆時点で53の企業に投資します。そのすべてが素材セクターに属する金鉱株です。

以下はGDXの上位構成銘柄10社で、アメリカ・カナダ・オーストラリア・南アフリカの企業名が並びます。

★2020年8月時点の上位構成銘柄

- ニューモント 13.66%

- バリックゴールド 13.21%

- フランコネバダ 7.31%

- ウィートンプレシャスメタルズ 5.45%

- ニュークレスト 4.98%

- アグニコイーグルマインズ 4.34%

- アングロゴールドアシャンテ 4.23%

- カークランドレイクゴールド 3.92%

- キンロスゴールド 3.13%

- ゴールドフィールズ 2.86%

GDXの構成銘柄の国別比率は以下の通り。

| 順位 | 国名 | 比率(%) |

|---|---|---|

| 1 | カナダ | 44.44 |

| 2 | 米国 | 18.18 |

| 3 | オーストラリア | 14.68 |

| 4 | ブラジル | 17.23 |

| 5 | タンザニア | 4.23 |

| 6 | 南アフリカ | 4.11 |

| 7 | 中国 | 1.36 |

| 8 | コートジボワール | 1.30 |

| 9 | キルギス | 1.13 |

| 10 | エジプト | 0.91 |

国別でみると、GDXのポートフォリオの44.4%がカナダの企業で、次に18.2%の割合でアメリカの企業が含まれます。加えて、オーストラリアの企業が14.7%含まれ、これで約80%です。

金鉱株と言えば南アフリカのイメージもありましたが、GDXには4%程度しか含まれませんでした。

分配金利回り

2020年8月時点で、GDXの分配金利回りは0.24%です。少なくとも、分配金を期待して投資する銘柄ではありませんね。

分配金は年1回、12月に分配されます。

株価推移

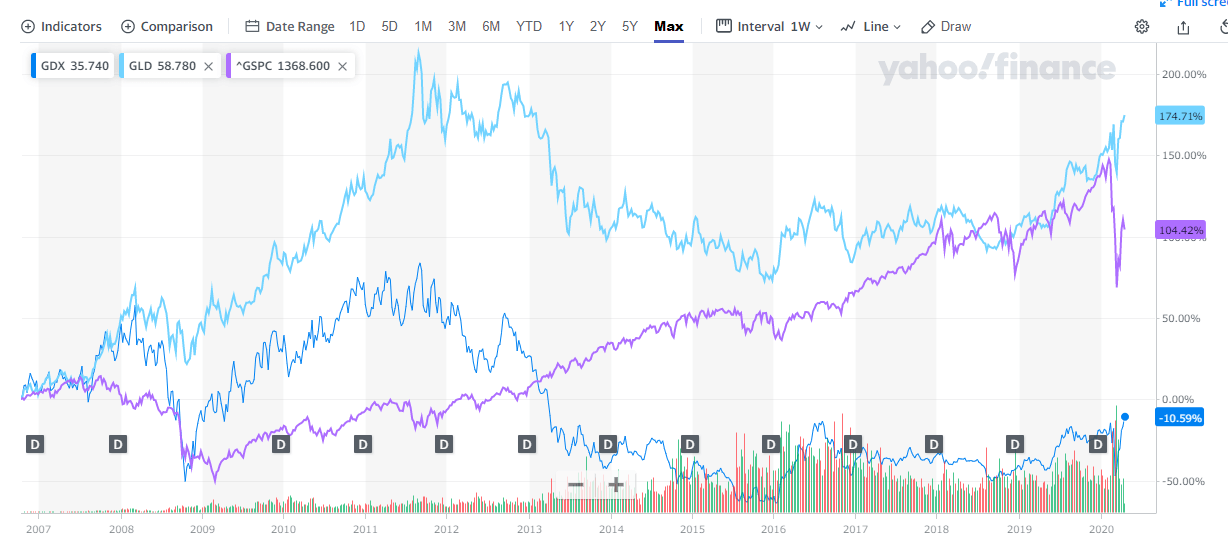

GDXのパフォーマンスは、実は長い目でみると結構低いです。以下はGDXのほかに純金ETF(GLD)とS&P500(^GSPC)のリーマンショック以前からのパフォーマンスを比較したものです。

出典:https://finance.yahoo.com/

これによると、純金価格が上昇した2012年頃はGDXの価格も大きく上昇したものの、その後は長らく低迷が続きます。

一方、その間にS&P500(^GSPC)は堅実に価格を伸ばしてきました。このグラフを見たらS&P500に連動するETF(SPY、IVV、VOO)などに投資しようと考えるのではないでしょうか。

しかし、GDXの2020年の年初来パフォーマンスは+25%と、コロナで低迷する多くの銘柄より高いパフォーマンスを出しています。特に、2020年3月以降のGDXの株価は約2倍になっています。

「長期に株価が低迷しているから、これからも低迷する」とは限らないのがGDXの特徴と言えますね。