ウォーレン・バフェット氏率いる投資会社「バークシャー・ハサウェイ(BRK)」がカナダの産金会社「バリック・ゴールド(NYSE:GOLD、TSX:ABX.TO)」を購入したと話題になっています。

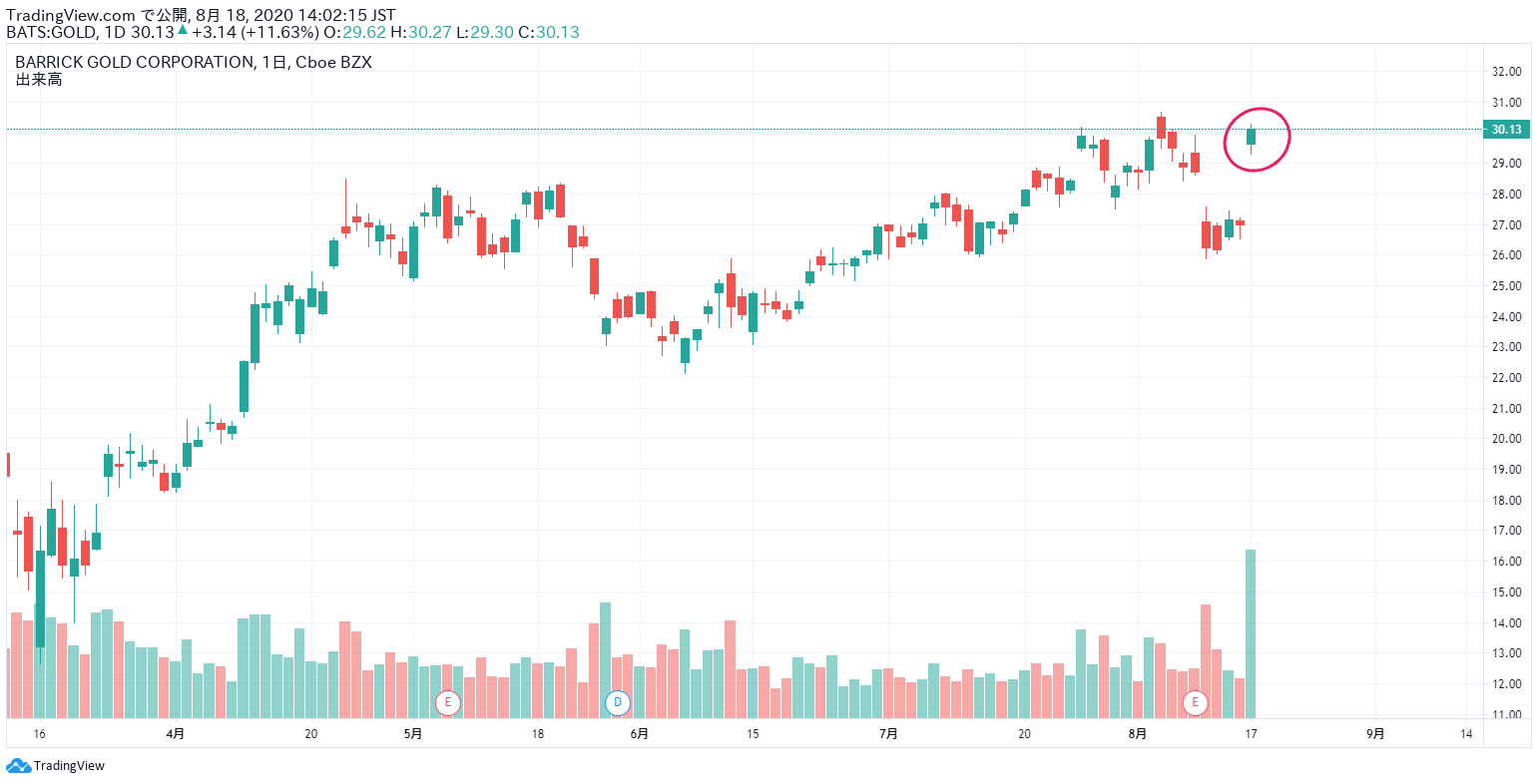

このニュースを受け、2020年8月17日の米国株騰落ランキングでは、バリック・ゴールドが11.6%の値上がりで第2位にランクインしました。

バフェット氏はこれまでゴールドに対して否定的な見方を示していたため、今回の金鉱株の取引は驚きをもって受け止められています。

金価格が上昇することはあっても、この「魔法の金属」は「アメリカ人の気質に合わない(no match for the American mettle)」とまで言って、金よりも株式に投資する有効性、優位性を訴え続けてきた。(中略)

しかし、金鉱山会社の収益が金価格動向の強い影響を受けることを考慮すれば、バフェット氏の今回の取引は、マーケットの金に対する見方が大きく変わっていることを象徴するイベント

さて、筆者個人はバフェット氏のことは正直詳しくないので、カナダ株のバリック・ゴールドについて、アメリカの大手金鉱株「ニューモント」と比較しながら少し紹介します。

バリック・ゴールドとは

バリック・ゴールドはカナダの金鉱株で、金鉱株業界では第2位の大企業です。カナダではもっとも巨大な金鉱株で、同国の株価指数(トロント総合指数)の上位10銘柄にランキングされるほどの時価総額を有しています。

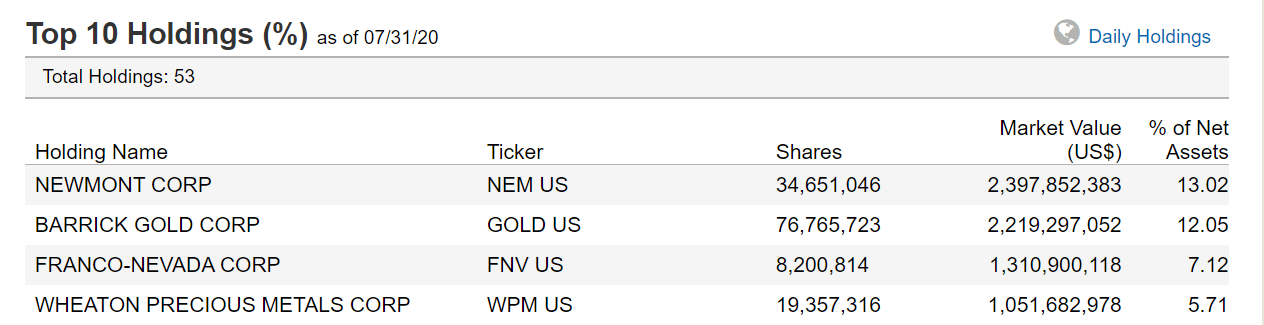

金鉱株の時価総額ベースで見ると、米国のニューモントとカナダのバリック・ゴールドが2大金鉱株と言えます。以下は金鉱株ETFが保有する時価総額の大きな金鉱株上位4社で、バリックゴールドは第2位です。3位と4位の銘柄はストリーミング銘柄(他の金鉱株に融資する銀行みたいな銘柄)で時価総額も小さくなることから、金鉱山を有するマイナー(Miner)としては、やはりこの2社が業界トップなんです。

バリック・ゴールドの主な特徴を、ニューモントと比較してみましょう。

| GOLD | NEM | |

|---|---|---|

| 営業利益率 | 29.98 | 18.96 |

| 純利益率 | 38.5 | 36.79 |

| ROE | 21.64 | 18.44 |

| PER | 11.95 | 14.26 |

| PBR | 2.38 | 2.49 |

| PSR | 4.63 | 5.25 |

| Debt to Equity | 0.24 | 0.31 |

| Interest Coverage | 9.07 | 6.28 |

利益率や財務などをざっと比較した時に、優れているのはバリック・ゴールドです。バリック・ゴールドの営業利益率・純利益率は他の一般的な金鉱株と比較しても高い水準で優秀です。

また、バリック・ゴールドはニューモントよりも負債が抑えられており、財務面でも安定的です。一般に金鉱株は中小企業ほど負債を抱える傾向が強い中、バリック・ゴールドは大企業としての安定感があります。

一方、PERやPBRなどのバリュエーション指標を見ると、バリック・ゴールドはニューモントよりも割安な水準に見えます。バフェット氏がニューモントではなくバリック・ゴールドを選んだ背景には、金鉱株の中でも高い収益性と安定的な財務面、そして同業他社よりも少し割安な水準であることを理由にしたのかもしれません。

買い方

バリック・ゴールドはニューヨーク証券取引所にも上場しており、SBI証券や楽天証券などのネット証券でも扱ってます。他の米国株同様に取引できますので、「カナダ株だから」と気を使うことはありません。

唯一、カナダ株は配当課税が15%と高いものの、そもそもバリック・ゴールドは配当利回りが0.76%(2020年8月時点)なので、配当を意識して買う銘柄ではないですね(ただし、今期は増配しています)。

バリックゴールド、14%の増配だって。株価は年初来で55%の上昇https://t.co/rJhJxlcigo

— みらい@金鉱株GDX16株KL2株🍁 (@MiraiGoldshare) August 10, 2020

カナダ株式の配当金にかかる税金(外国源泉税率)は15 or 25%でした | みらいのカナダ株式投資大作戦

ちなみに筆者は、バリック・ゴールドにはそこまで関心を持っておらず、買わなくても良いと思っていました。仮にバフェット氏が買ったからと言っても、今から買うつもりもありません(笑)。

そもそもGDXなどの金鉱株ETFにも含まれていますので、間接的に買っているとは言えますね。