南アフリカの金鉱株「アングロゴールドアシャンティ(AU)」について見てみます。同社はニューヨーク証券取引所に上場しており、日本からも取引できる金鉱株の1つです。

Anglogold Ashanti(公式サイト)

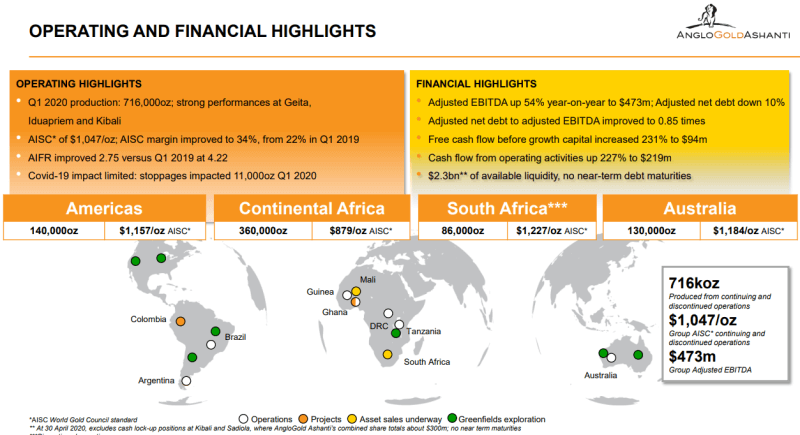

アングロゴールドアシャンティの鉱山は南米、アフリカ、オーストラリアにあります。主な生産地域は西アフリカに分布する鉱山で、バリックゴールドやアイアムゴールド、また地元政府などが開発に関与しています。

ちなみに、同社が南アフリカに保有していた鉱山は既に売却されたか売却中です。そのため、南アフリカの企業ながら、南アフリカでは稼働していないといった特徴もあります。

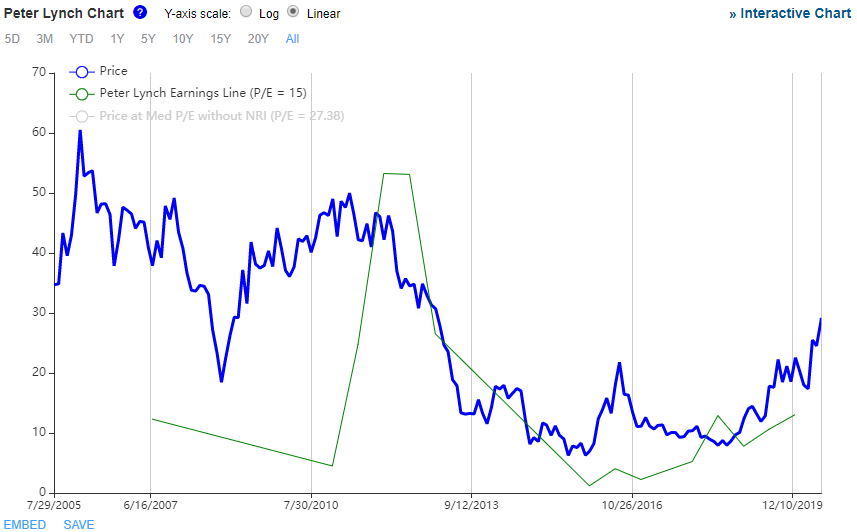

過去の株価推移と指標比較

出典:gurufocus

アングロゴールドアシャンティの過去の株価推移を見ると、PER = 15よりも高い水準で取引されていることが多めです。金鉱株ETF(GDX・GDXJ)の主な指標を比較すると、アングロゴールドアシャンティは一般的な金鉱株のグループの中では価格が高めと言えます。

| AU | GDX | GDXJ | |

|---|---|---|---|

| PER | 39.46 | 20.38 | 23.19 |

| PBR | 5.42 | 2.16 | 1.52 |

| PSR | 4.06 | 4.00 | 2.56 |

将来のゴールド価格の上昇を目論むにしても、アングロゴールドアシャンティの現在の株価は少し高すぎるかもしれませんね。

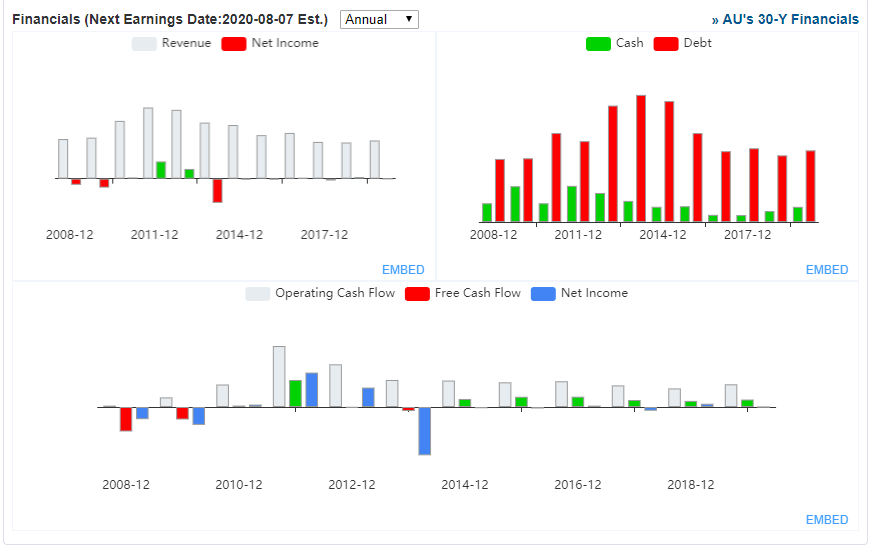

売り上げと負債などの推移

出典:https://www.gurufocus.com/stock/AU/summary

アングロゴールドアシャンティの売り上げは、ゴールド価格が上昇した2011年~2012年頃に伸びたものの、その後は伸び悩む傾向にあります。2018年以降はゴールドが価格上昇しているにも関わらず、アングロゴールドアシャンティの売り上げは伸びてないですね。

一方、2012年から2014年頃までは負債が増える傾向にありましたが、2015年以降は少しずつ返済が進んできました。

2020年6月時点で2つの鉱山の売却が進展中です。そのうちの1つは南アフリカのややコストの高い鉱山で、売却先はハーモニーゴールド(南ア)です。鉱山の売却によって、同社は一時的に現金を手にすることになる見込みです。

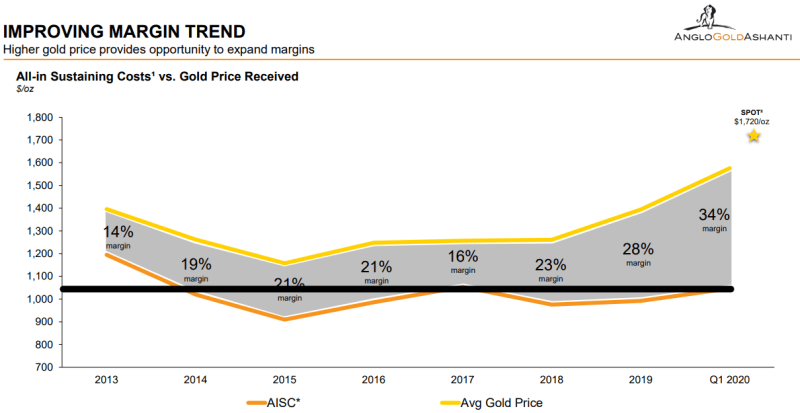

採掘コスト(AISC)の推移

出典:https://thevault.exchange/?get_group_doc=143/1589304622-AngloGoldAshantiattheBofA2020GlobalMetalsMiningandSteelConference.pdf

2020年第一四半期時点での、アングロゴールドアシャンテのAISCはおおよそ1オンスあたり1050ドルでした。このコストは、カナダや米国の大きな金鉱株よりはやや高いものの、同じ南アフリカのハーモニーゴールドに比べると低い値です。

上述の通り、南アの鉱山を売却することで、会社全体のAISCはやや低くなる見込みです。

ちなみに営業利益率は約17%台なのですが、純利益は過去6回の年度末決算中4回で赤字になっています。売り上げを維持したまま、もう少しコストカットできたらいいかもしれないですね。

配当:低配当

アングロゴールドアシャンティは4月に配当を出しています。2020年は1株あたり0.094ドルでした。

2012年には1株当たり0.525ドルでしたので、業績悪化とともに配当金額も減額されています。

今は買わないかな

というわけで、アングロゴールドアシャンテは今は買わないかなと。

★アングロゴールドアシャンテは買わない理由

- AISCがやや高い

- 2018年以降、ゴールド価格が上がっているにもかかわらず、売り上げが伸びていない

- 鉱山の売却で売り上げが減るかも

上述の通り、アングロゴールドアシャンテは2つの鉱山を売却中です。売却で得た資金をどう使うのかはわかりませんが、採掘量が減った分だけ売り上げが下がる可能性はあると思います。その場合、現在の株価はおそらく割高です。

ただし、同社は北米など7つの「Greenfields」で大規模開発のための探査を行っています(冒頭画像)。これらの地域で大規模な鉱脈が見つかれば、同社の売り上げは大きく伸びる可能性はあります。

余談ですが、アングロゴールドアシャンテは、欧州の人権保護団体が人権侵害の可能性を指摘している企業です。ESGやSDGsといった観点からは投資には適さない企業かもしれませんね。